(原标题:EarlETF图表周刊2024-11-30)体育游戏app平台

每周末,我都会更新EarlETF图表周刊,这是一份由计较机自动生成的图表。然则,好多读者在指摘区暗示,仅凭图表难以衔接其含义,但愿赢得一个简明的综述论断。因此,我在此简要共享一些我认为值得良善的数据论断。

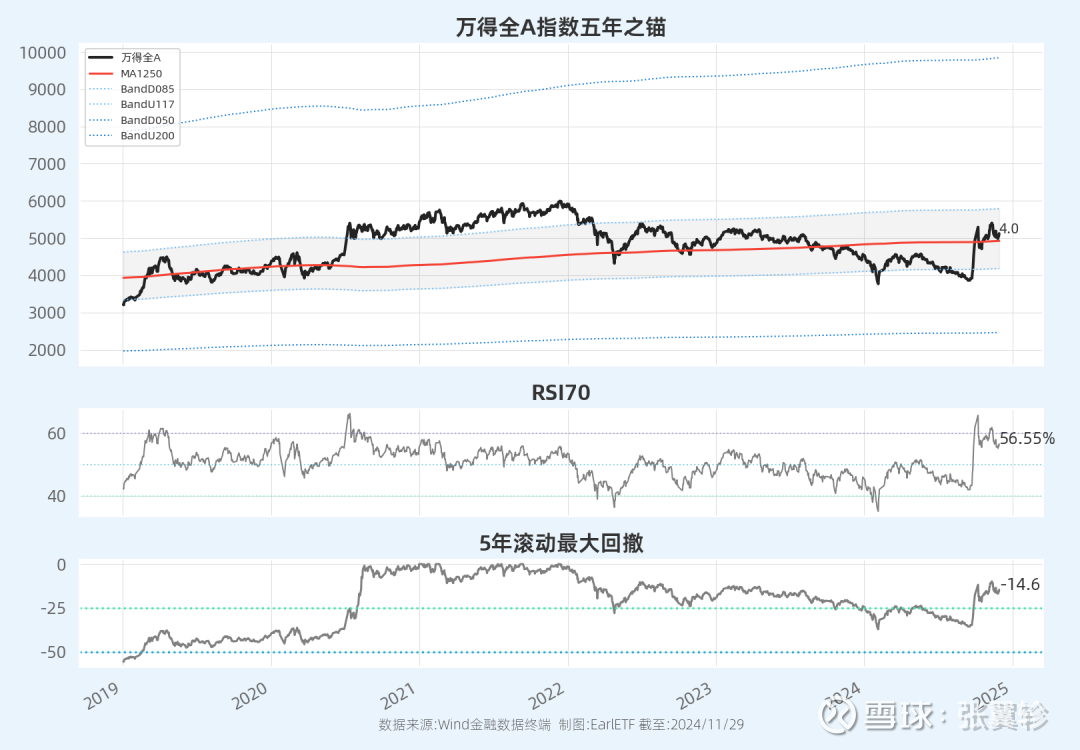

早先是万得全A的五年之锚,当今比较五年均线朝上偏离4%,这是一个不算低的水平。因此,我认为在这个水平上,持有距离加仓还有一定距离。我个东说念主比较遐想的是在五年之锚向下偏离10%的位置,雷同本年7月、8月、9月的三波加仓时机。当今这个位置,我认为更多需要的是耐烦持有,加仓或减持都无太大必要,耐烦恭候更为合适。

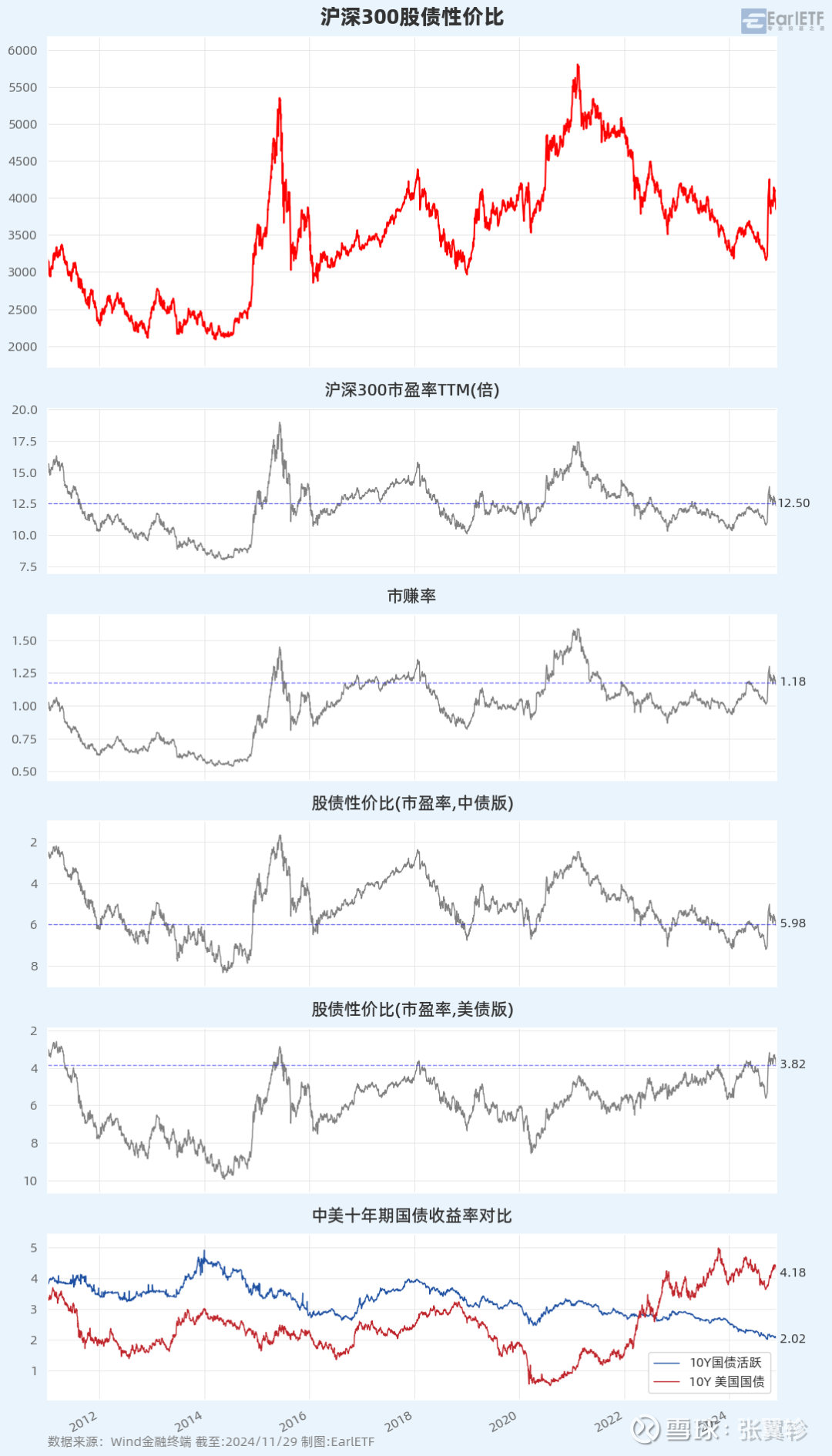

近期,从股债性价比的角度来看,好意思国10年期国债收益率的小幅回落值得良善。9月底A股的施展本色上在外部环境并不睬想的情况下伸开,因为好意思国10年期国债收益率在9月17日波及3.6%的低点后,便络续攀升,至11月14日达到4.439%的阶段性高点。在如斯短的时候内,收益率的权贵飞腾无疑会眩惑全球资金回流,这对A股显着不利。

11月下旬以来,好意思国10年期国债收益率有所回落,当今降至4.183%的水平,这对A股商场而言无疑是一个利好要素。从外资角度来看,A股的眩惑力因此得以增强,加之近期商场的回调,双进军素叠加,这无疑是一个积极的表象。

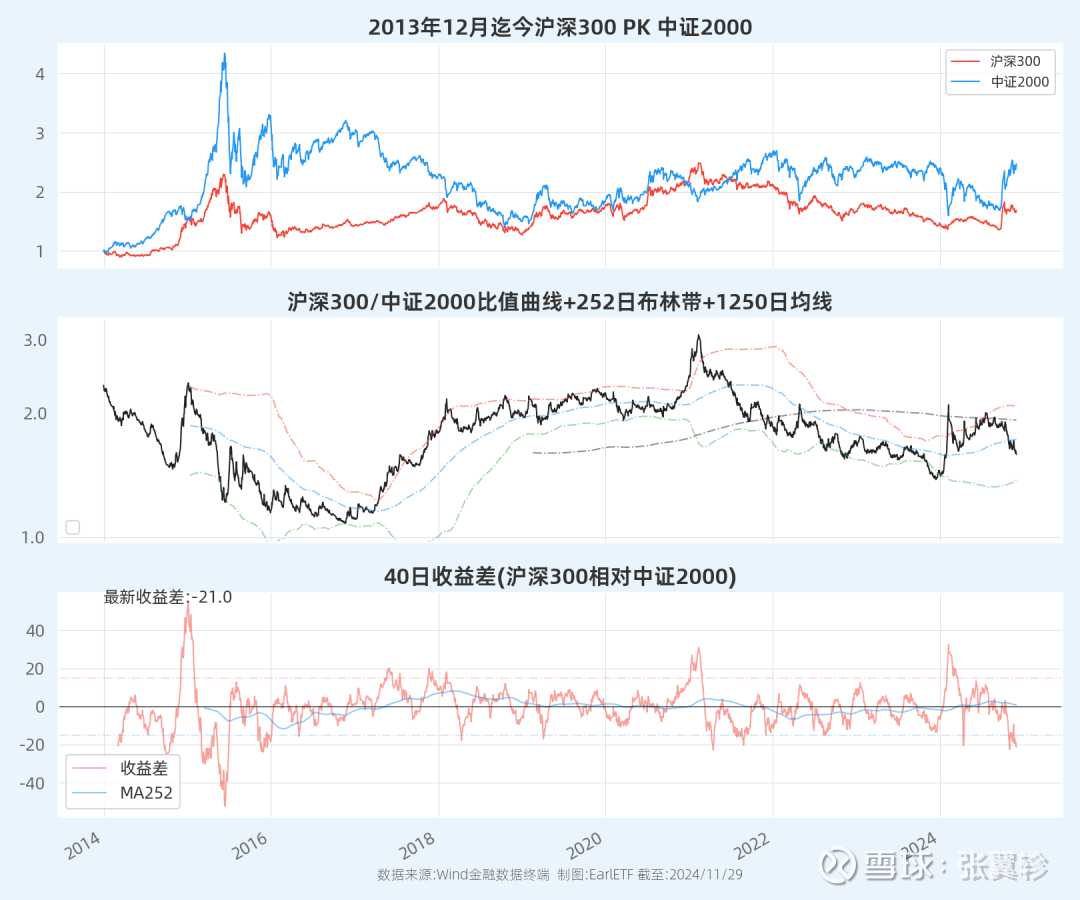

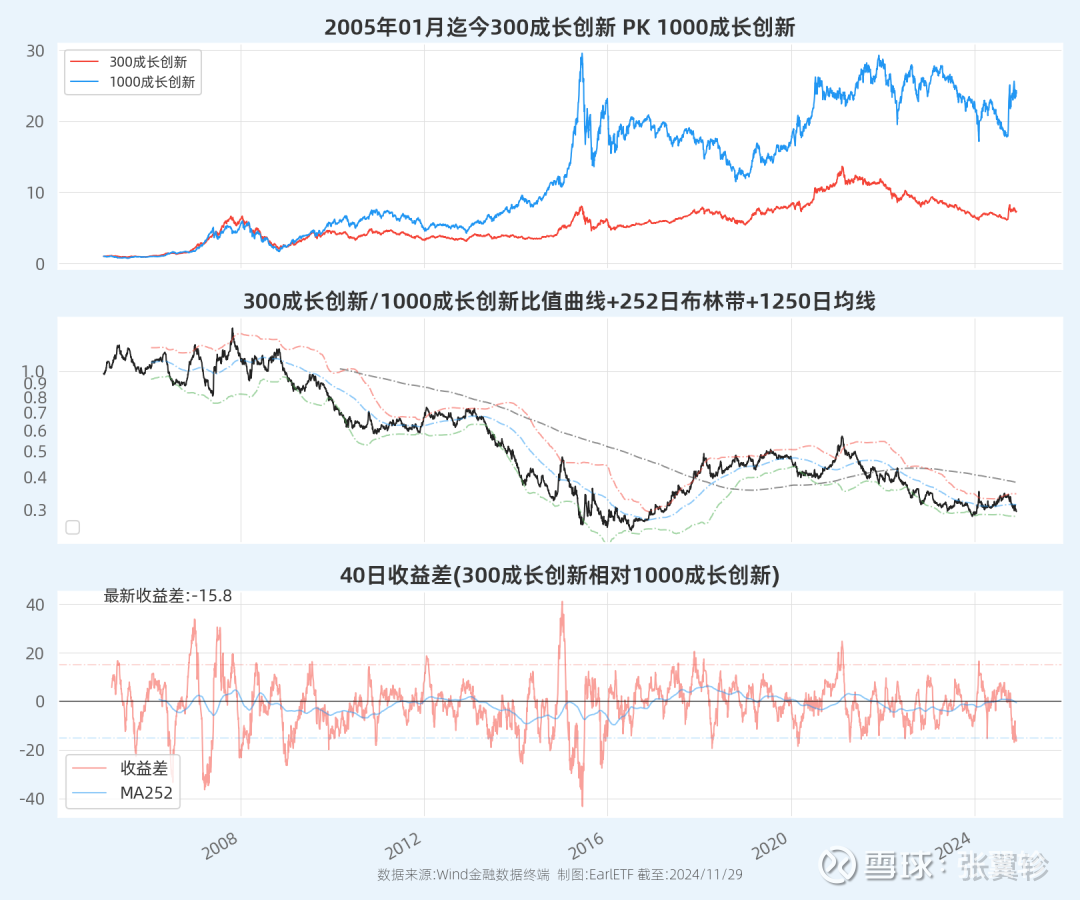

沪深300指数与中证2000指数的40日收益差再次波及-20水平,这标明短期内可能更相宜看多大盘股。长入月历效应分析,每年的12月及次年1月,沪深300指数每每施展优于小盘股。因此,畴昔两个月内,投资者应要点良善大盘股。

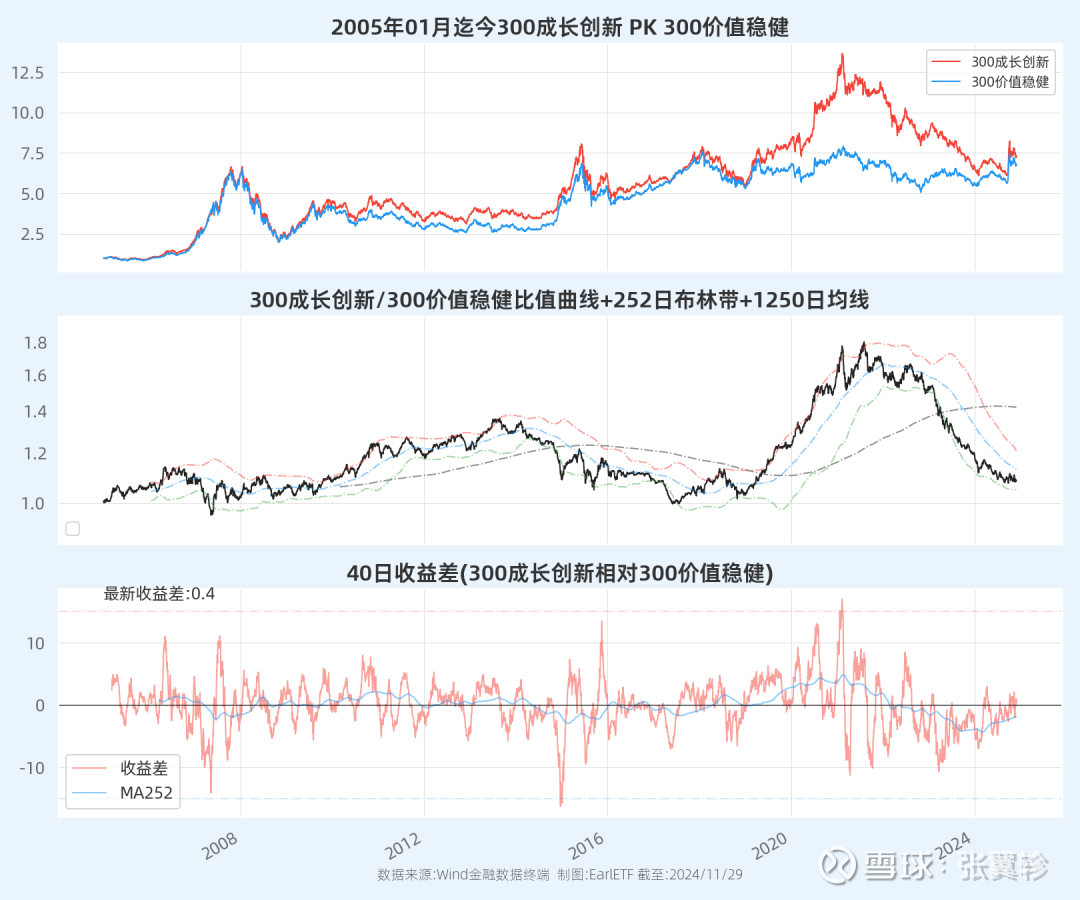

咱们若从300成长编削与1000成长编削的40%收益差中亦可窥豹一斑。现时,大盘股雷同展现出相对的眩惑力,体现了其投资价值。

天然也基于雷同的意义,对于港股恒生国企指数更应多加良善,因为当今从恒生AH股溢价指数来看,A股溢价率高达48%,处于较高水平。因此,若看好A股大盘股,H股更辞谢疏远。

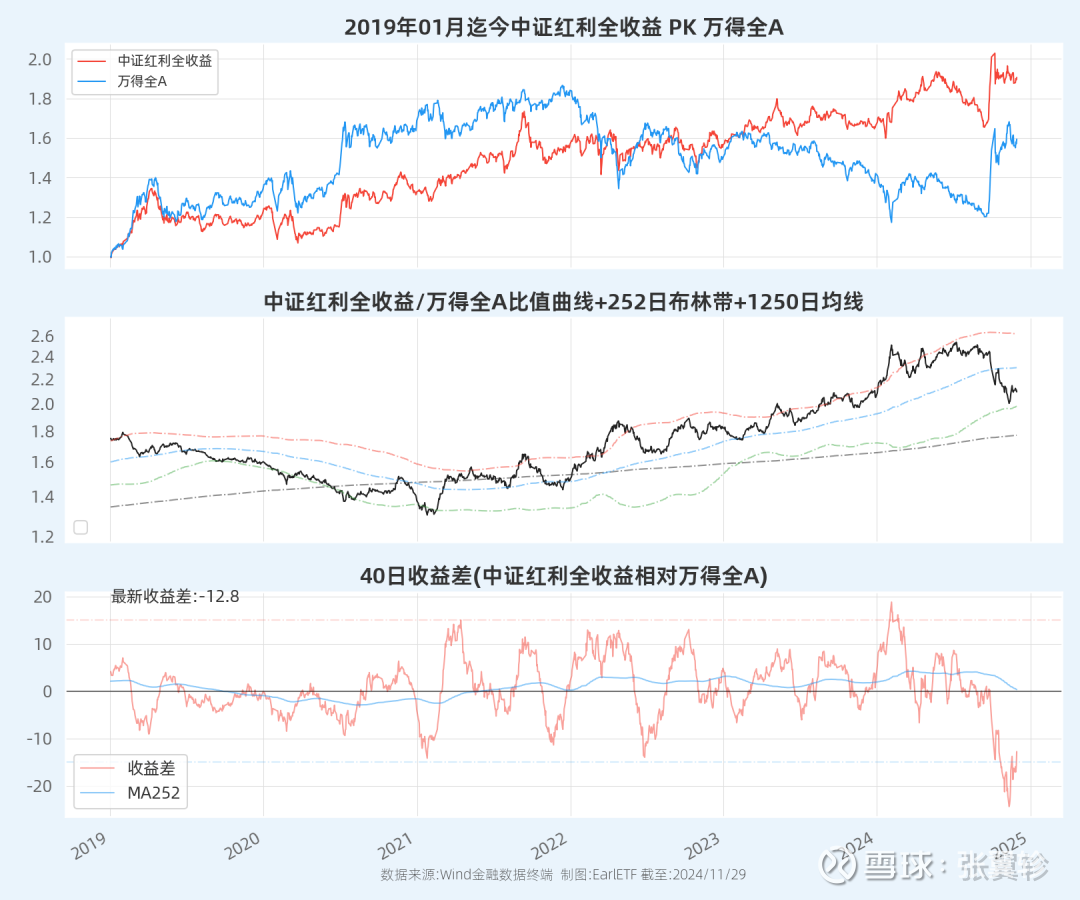

当今中证红利指数的股息率为5.11%。自9月24日以来,红利股在行情中施展平平,除初期几日外,后续走势相对自如。这种自如施展坚持有东说念主而言,虽磨练耐烦,但幸免了大幅波动的风险。现时,股息率最初5%仍是历久答复的坚实撑持。从40日收益差的角度看,中证红利指数相对万得全A指数曾一度出现-20的顶点位置,现已缓缓回升至-12.8,知道红利股仍具投资价值,值得耐烦恭候。当今,A股红利与港股高股息的40日收益差为2.6,两者眩惑力非常,建议平衡建树。

作为一个从时候分析期间走过来,如今又笃信动量投资的草根投资者,我恒久是敬佩指数和图表的力量。

好的指数,不错让咱们跳过个股,一窥全貌。

好的图表,不错将一些价钱以外咱们辞谢易看到的“真相”展现出来,更好的匡助咱们主理商场的条理。

这段时候,我狡计了不少的图表。独乐乐不如众乐乐,是以每周日更新一下,放在 EarlETF 上与列位共享。当今,这个还仅仅半制品,应该连续还会有新的图表模子添加。

Wind全A五年之锚

五年之锚,是我此前在《若是A股很烂,烂商场生活法例是什么?》中说起的一个图表格调。

它的本意便是不讨论什么历久投资历久收益,将A股行为雷同商品这么有波幅少升幅的品种,更强调以五年均线为锚点,低位多买点,高位管罢手致使减仓。而后我在《“五年之锚”还能若何用》中又提到,五年之锚不错援助定投,当指数最初五年均线+15%的位置,就不错讨论暂停;此外,当指数不管是险阻偏离五年均线比较多时,就不错讨论通过动态平衡来重置风险建树,并恭候下一次归来五年均线后再次再平衡,幸免过快的再平衡。

是以,每周率先更新一下 Wind 全 A 指数的五年之锚图,让你对当下 A股在历史长河中到底处于什么位置,有一个直不雅的剖析。为了既保留全貌,又能看清近景。是以图表有两张,第一张始于2000 年,第二张则是放大 2019 年迄今的走势。

中好意思视角下的 A股股债性价比

脱胎于好意思联储 FED 模子的股债性价比,是一个用动态市盈率倒数减去十年期国债收益率来代表股票相对债券的性价比,数值越高,代表股票越具有性价比。

但正如笔者此前在《中好意思视角下,A股有何不同》中所提到的,A股的参与者既有内资,也有大都好意思元本位的外资,他们彼此之间对于债券收益率的基准是不同的,这就形成了雷同的 A股,在内资和好意思元资金眼中,性价比迥异。

2019 岁首,中好意思利率接近,是以判断邻近。而履历了 2022 年和 2023 年的好意思联储加息,10年期好意思债收益率正处于高位,是以好意思元资金视角下,A股的眩惑力暴减,这对于外资偏疼的“中枢金钱”类A股是坏音讯。

相对而言,A股中的高息红利股、小盘股,往往由内资主导订价,中国 10 年期股债扩张的股债性价比更具参考价值。

时刻比较中好意思两种股债性价比的视角,有助于判断 A股结构性行情下的果真性价比。

2024年10月底,我对这张图表作念了更新,加入了雪球用户丁宁发明的“市赚率”。对于这张图表的更无缺先容,不错参考推文《沪深300 估值一图看全,及一个坏音讯》

下图是最新数值。

韭圈儿神奇认识

之前推送过一篇《韭圈儿的神奇沪深300 抄底认识,还能若何用》,先容了韭圈儿提议的用万得偏债夹杂型基金指数来作为沪深300全收益指数底部预计的一个神奇发现,我进一步推演了作为顶部的预计功能。好多读者以为这东西太神奇了,建议每周追踪。

那么从善如流,我每周会更新一下图表。不外如故要提醒,这个认识,其实莫得什么坚实的表面基础,诚然在韭圈儿2022 年提议之后,这波 2024 年 1 月和 9 月的底部都神奇踩准了,但依然可能是“碰巧”。是以,浮松望望就好,要研判顶底,如故市盈率、股债性价比更具表面基础。

偏股基金3年蜕变年化收益

中证偏股基金指数3年蜕变年化收益这个认识,最早是董承非在“公转私”后与客户共享时使用的一个认识。2022 年 10 月我在写《若是熊市还要一年多?》时,援用过这个认识。

这个认识不管是用 30%辅导泡沫,如故用-10%辅导底部,都挺好。

讨论到当下 A股内资越来越多的资金是通过偏股基金来投资,是以这个指数作为商场激情的臆想,进军性约略会越来越强。在 2023 年 9月我写过的《偏股基金指数跌到位了吗?》中,提到过若是按照此前两波的法例,可能就要期待2024 年 2 月到 6 月期间两波双底-10%水平才气走出飘渺。天然,历史不会浅易叠加,是以要时刻良善最新的走势。

需要阐发的是,这次为了更快呈现变动,是以改用日线数据,3 年蜕变年化收益率采用 726 个往未来(242×3)的收益率计较,与中证指数官网知道的数据略有偏差。不外这个数据,良善的是历史纵向的对比,而不是十够数值的险阻。

界限格调轮动三棱镜

在A股投资时,除了股债建树这么的举座考量以外,一个升迁收益后劲的进军问题便是针对大小盘、成长/价值格调轮动的承袭。笔者之前写的《捕捉格调轮动的新器用,两个!》中先容的“轮动三棱镜”图表范式,恰是但愿给公共在研判轮动上有更多可参考的数据。

正如我在上文中说到的,当比值上穿或下穿 252 日布林线,或者比值跌破五年均线,又或者是 40 日收益差 252 日均线险阻穿 0值这三个信号凑都两个的时候,你就要对一波轮动初始的可能,高度怜爱了。

天然,不是所有的品种之间,都相宜用这么的趋势想路去看待,比如 1000 成长编削和 1000 价值安妥显着比值就在一个区间内轰动,看着比值低买高卖约略更好。

就个东说念主偏疼,300 价值安妥和 300 成长编削之间的轮动,是比较相宜用这个图表去追踪的,毕竟 A股的大盘股格调轮动,往往两三年一波,趋势性比较强。

中证红利股息率追踪

已往数年,中证红利是熊市中少数的亮点。但也正因此,好多投资者以为红利一经出现泡沫了。

但我恒久以为,已往数年红利的强势,不外是抗跌,不外是中枢金钱等其他品种的疲弱烘托的辛劳。要果真评价中证红利的后劲,如故要归来股息率。底下这种图,列出了中证红利历史股息率走势,同期讨论到险资的说话权越来越大,是以也加入了中证红利股息率和 10 年期中国国债的差值作为股票风险溢价率的体现。

中证红利 40 日收益差追踪

诚然红利是一个历久安妥的计策,但比年也往往时会有一波强势行情。在这种强势末期杀入红利,短期可能要相对 A股疲弱一段时候。

下图是中证红利相对 Wind全A 的轮动三棱镜,请密切镇静 40 日收益差,过高的时候不要追高,不错静待回落到零轴致使此前常见的更低点时杀入。

红利A股港股 40日收益差追踪

奉陪 A股红利计策的走强,港股高股息计策也日益受到良善。诚然都是红利计策,但 A股和港股也有此消彼长的情况。

下图是中证红利相对中证港股通高股息指数(CNY)的轮动三棱镜,请密切镇静 40 日收益差,过高时不错多买点港股高股息,过低时则要多多讨论中证红利。